![]() 中国

中国の組織再編実務

中国

中国の組織再編実務

[中国組織再編実務] 組織再編税制

これまで数回にわたって中国の組織再編の手続き実務について解説しましたが、組織再編を考慮するうえで税制上の取扱いを理解することは非常に重要です。

2009年4月30日付で公布された財税[2009]59号「企業再編業務における企業所得税処理の若干の問題に関する通知(2008年1月1日に遡って適用)は、組織再編税制における企業所得税の原則的通知であり、この通知により組織再編に関する企業所得税の取扱いが明確化され、関連通知が現在まで公布されたことにより、持分譲渡時の取引価格の合理性や組織再編により中国国外企業を含む企業が納付すべき税金についても、厳格に管理されています。今回は企業所得税法の規定に戻って、基本を確認しながら企業再編時の課税に関して概要を解説します。

1.居住企業と非居住企業の税率について

企業所得税の基本税率は居住企業は25%、非居住企業は20%です(企業所得税法第4条)が、非居住企業の配当・利息・持分譲渡等による中国国内源泉所得は10%に軽減されています(企業所得税法実施条例第91条)。従って日本本社が中国子会社の持分譲渡等により取得した源泉所得には、10%の企業所得税が発生します。

2.企業再編の定義

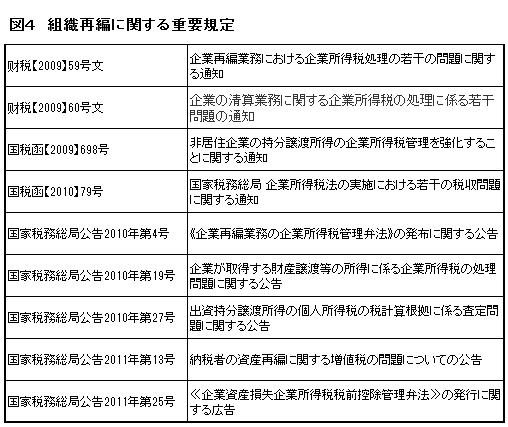

財税[2009]59号では企業再編について定義しています。「企業再編取引」とは、「企業の日常の経営活動以外に、法律的或いは経済的な構造に重大な変化を与える取引」と定義されてます(表1)。

3.企業所得税納税事項の引継ぎ

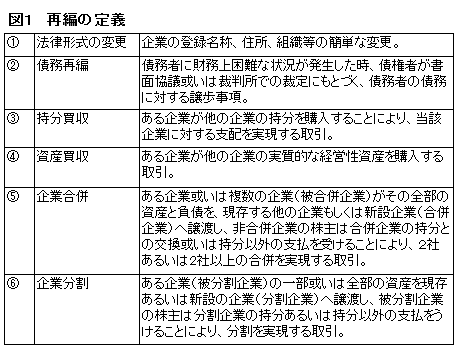

財税[2009]59号では、繰越欠損や税収優遇等の権利と義務を「企業所得税納税事項」と呼び、企業再編において引き継ぐことができるかどうかを明確にしています。企業が存続する債務再編、持分買収、資産買収ではどちらも引継ぐことが可能ですが、企業が存続しない(いったん清算したと考える)場合もある合併と分割では、一般税務処理(後述)の場合には引継ぎができません。企業の法律形式の変更は、非法人や中国国外会社への変更を除いてそのまま引き継がれます(表2)。

4.課税基礎の違いによる税額の差

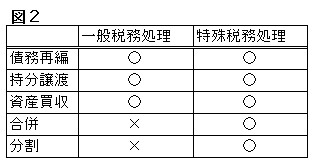

例えば持分を買収する場合、持分売買当事者同士で取引価格を決定しますが、持分には出資した当時の簿価と、譲渡した価格(公正価値)とがあり、どちらを基準にして企業所得税を計算するかが問題となります。公正価値を基準とした場合は簿価と公正価値との差額が譲渡益となり企業所得税が発生しますが(一般税務処理)、簿価を基準にした場合は譲渡益がゼロですので譲渡時は事実上免税となります(特別税務処理)。

組織再編においては、原則的に課税が生じるもの(一般税務処理)と考えられていますが、一定の条件に該当する場合には課税の繰延(特別税務処理)が認められています。

5.特別税務処理の条件

一般税務処理は、日本での「非適格組織再編処理」に相当し、一定の条件に該当した場合に課税の繰延処理ができる特別税務処理は、日本での「適格組織再編処理」に相当します。組織再編において、下記のすべての条件を満たす場合に限り、特別税務処理を適用することが認められています。

- 合理的な商業目的を持ち、納付税額の減少や免除、延払いを主要な目的とするものではないこと。

- 合併、分割等される資産または持分割合が一定割合であること。つまり、持分買収の場合、買収企業が買収した持分は、被買収企業のすべての持分の75%以上である必要があり、資産買収の場合、買収した資産は、譲受企業におけるすべての資産の75%以上であることが条件となります。

- 組織再編後の連続する 12 ヶ月以内に再編資産の元の実質的営業活動が変更しないこと。これは再編後の連続する12ヶ月においては、譲り受けた資産を引き続き同様の目的にて経営活動の継続を持続させることを意味します。

- 再編取引の対価である持分支払割合が一定割合以上であること。つまり、持分買収・資産買収・合併・分割において、取引総額に占める持分支払額が85%以上であることを条件としています。逆に現金預金、未収債権や固定資産等の持分以外の対価は15%未満である必要があります。

- 企業再編において持分による支払を取得した旧主要株主は再編後の連続する12ヶ月以内に持分を譲渡しないこと。

6.まとめ

税務処理については、直感的に言えば、下記のように考えられます(図1)。

⇒ 持分による企業の再編で、元の営業活動が継続していれば、企業自体が存続したと考えて簿価による評価(特別税務処理)

⇒ 貨幣等による企業の再編や、元の営業活動が継続していなければ、企業自体がいったん清算したと考えて公正価値による評価(一般税務処理)

7.参考

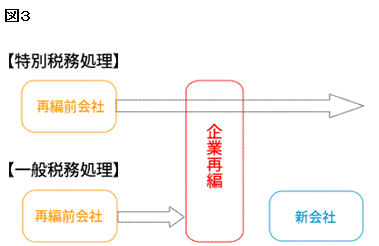

財税[2009]59号公布後、企業再編に関連する主要通知が公布されています。

再編時の当局への具体的な提出手順や資料、納税計算方法、再編時の税前控除(損金)に関する公告、非居住企業同士による持分譲渡所得計算、国外持株会社の間接譲渡行為の否認等、具体的な通知が公布され、現行、企業再編による課税関係は明確化されていますので、下記主要通知、公告を紹介します(表3)。